Tiger Research:为什么CEX扎堆进军DeFi?

原文作者: Chi Anh 和 Ryan Yoon

原文编译:深潮 TechFlow

这篇由 Tiger Research 撰写的报告分析了为什么像 Bybit、Binance 和 Coinbase 这样的主要中心化交易所(CEX)正在进入 DeFi 领域,以及它们的战略。

摘要

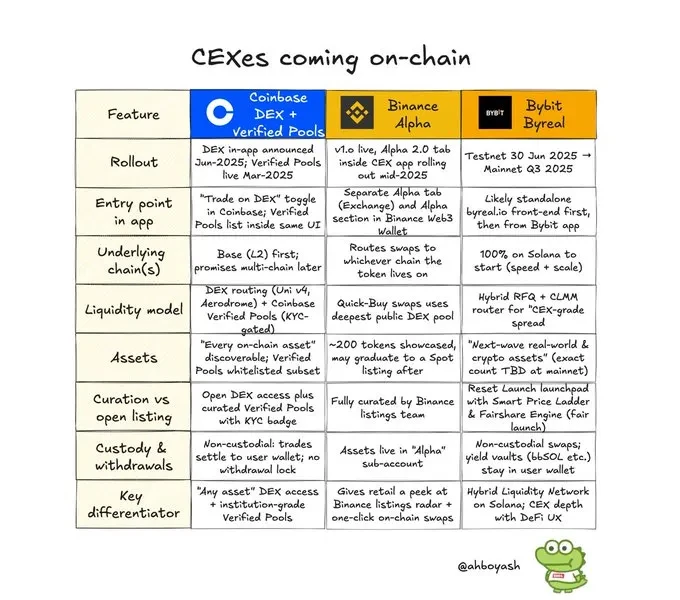

战略差异化: Binance 提供以零售为中心的链上服务,旨在降低Web3的进入门槛。Bybit 推出了独立平台 ByReal,以在链上提供 CEX 级别的流动性。Coinbase 则采用双轨模式,目标是零售和机构用户。

CEX 为何转向链上: 随着早期代币越来越多地在去中心化交易所(DEX)上首发,中心化交易所因监管审核而面临上市延迟——失去了交易量和收入。链上服务使他们能够参与早期代币流动,并在不进行正式上市的情况下保留用户。

CeDeFi 的未来: 平台边界正在模糊。交易所代币正在从费用折扣工具演变为连接中心化和去中心化生态系统的核心资产。一些 DeFi 协议可能会被吸收到更大的 CEX 主导网络中,加速形成一个集成的混合市场。

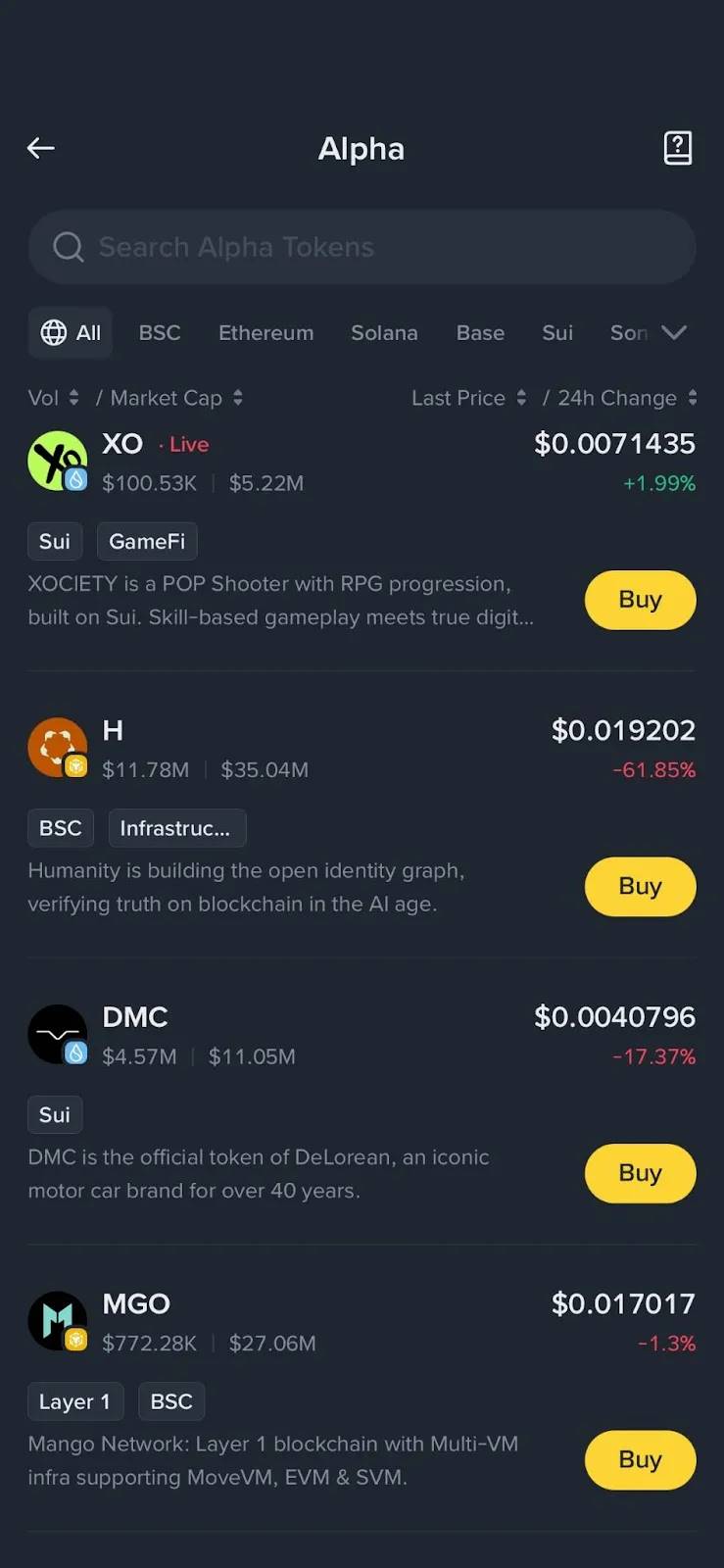

1.不可错过的机会:CEX 转向链上

Binance 最近的举措,Binance Alpha,成为市场的焦点。由 Binance 团队运营,Alpha 作为基于 DeFi 的上市平台,使零售用户能够比传统交易所渠道更快地访问早期代币。这大大提高了代币的可访问性和参与度,尤其是通过 Alpha Points 这样的机制,促进了对用户的定向空投。

然而,该模式并非没有争议。通过 Alpha 上市的几个代币在推出后不久价格急剧下跌,引发了对该计划结构和意图的争论。尽管评价不一,但有一个趋势是显而易见的:中心化交易所不再是 DeFi 生态系统的旁观者——它们现在是活跃的参与者。

这种转变不仅限于 Binance。其他主要平台也在转向链上。例如,Bybit 最近宣布了 ByReal,一个基于 Solana 的 DeFi 平台。Coinbase 也透露计划将链上服务直接整合到其应用中。这些发展表明交易所行业正在进行更广泛的结构性转变。

关键问题是: 为什么长期以来依靠稳定、能产生收入的商业模式的中心化交易所会进入本质上波动的 DeFi 市场? 本报告分析了这一转变背后的战略理由,并审视推动这一演变的市场动态。

2.CEX 进入 DeFi 的现状:他们到底在构建什么?

在分析中心化交易所进入 DeFi 领域的战略动机之前,首先要弄清楚他们实际上在构建什么。虽然这些努力通常被归为“CeDeFi”(中心化-去中心化金融)的广泛趋势,但在各个平台上的实施差异显著。

Bybit、Coinbase 和 Binance 各自采取了不同的方法——在架构、资产托管模式和用户体验方面存在差异。了解这些差异对于评估它们各自的战略至关重要。

2.1. Bybit 的 ByReal:通过独立 DEX 提供 CEX 级别的流动性

ByReal 首次公告。来源:@byreal_io

6 月 14 日,Bybit 宣布 ByReal 作为其交易所基础设施的链上扩展。主要目标很明确:在链上环境中复制中心化交易所级别的流动性。为此,Bybit 采用了混合设计,将报价请求(RFQ)系统与集中流动性做市商(CLMM)模型相结合。

RFQ 机制允许用户在执行交易之前从多个经纪商请求报价,通过专业做市商实现价格优化。CLMM 模型将流动性集中在活跃交易价格范围内,提高了资本效率并减少滑点——这些都是在链上近似 CEX 交易体验的关键因素。

同时,ByReal 在用户层面保持去中心化。资产通过 Phantom 等 Web3 钱包自我托管,平台包括一个用于新项目发行的代币启动平台。它还通过其 Revive Vault 提供收益生成功能,包括 Solana 质押产品如 $bbSOL。

Bybit 通过 ByReal 的战略意图是为可能不符合其主要交易所上市标准的早期代币创建一个平行流动性层,但这些代币可以在更开放、社区驱动的环境中蓬勃发展。虽然该模型在结构上与 Binance Alpha 类似,但 ByReal 通过将启动平台功能和收益产品整合到更全面的服务中而区别开来。

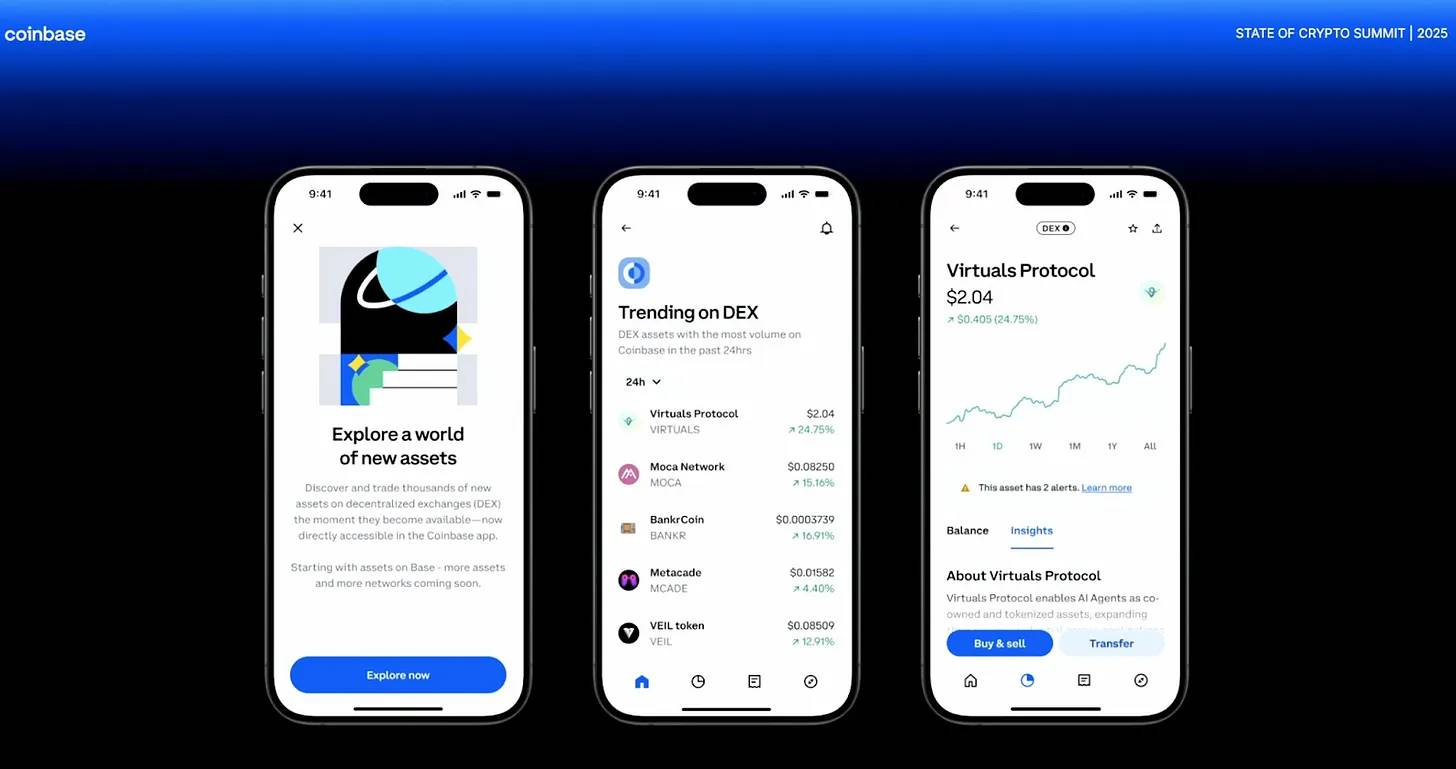

2.2. Coinbase:面向零售和机构用户的双轨战略

来源:Coinbase

在 2025 年的加密峰会上,Coinbase 宣布计划将 DeFi 交易直接整合到其主应用中,而非通过独立钱包实现。这一战略的核心在于提供无缝的用户体验。通过在核心应用中启用 DEX 交易,用户可以在资产铸造的那一刻起访问并交易数千种代币,而无需离开 Coinbase 界面。

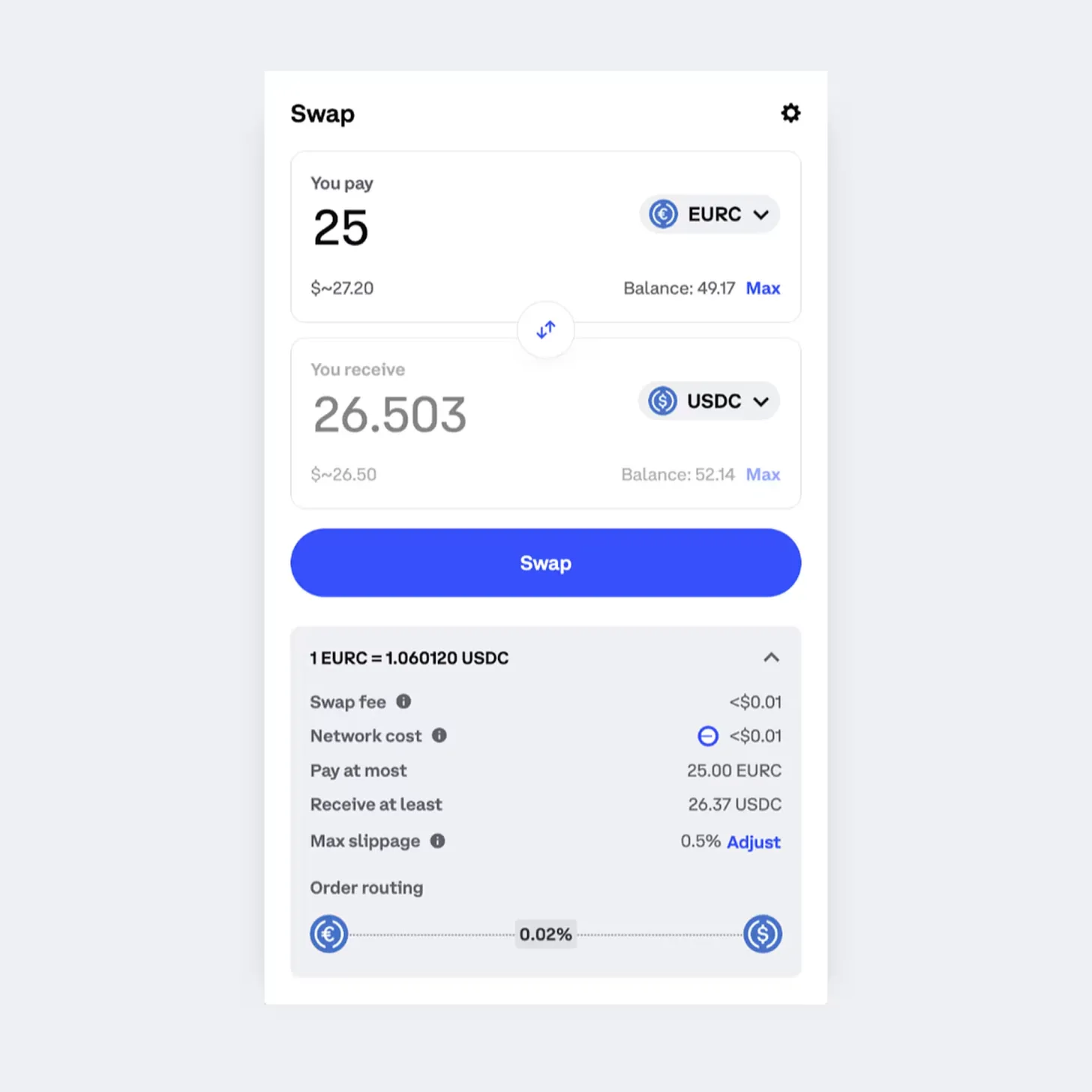

来源:Coinbase

尽管通过独立的 Coinbase Wallet 已经可以接入 DeFi,但公司推出了一项关键的差异化功能:验证池(Verified Pools)。这些池仅对通过 KYC(了解你的客户)验证的机构参与者开放,为具有监管义务的实体提供了一个安全、合规的环境。

最终,Coinbase 形成了一种复杂的双轨战略:通过流畅、集成的链上访问服务零售用户,同时为机构用户提供一个受监管的、高保障的流动性场所。这使得公司能够覆盖两个用户群体,同时在用户体验和合规性之间保持平衡。

2.3 Binance Alpha:降低Web3门槛的零售导向策略

在三大交易所中,Binance Alpha 是最以零售为导向的产品。不同于其他注重去中心化的平台,Binance 更优先考虑使用的便利性。Alpha 可以直接通过 Binance 主应用中的一个标签访问,用户无需离开熟悉的界面即可进行交易。

尽管所有交易都在链上处理,用户通过其现有的 Binance 账户与 Alpha 交互,无需单独设置钱包或管理助记词,大大降低了 Web3 新手的进入门槛。

尽管三大平台都在向 CeDeFi 模式靠拢,但它们的路径差异显著。Bybit 通过完全去中心化的架构和高级流动性机制,面向 DeFi 原生用户;Coinbase 采用双轨战略,通过差异化的基础设施同时服务零售和机构客户;而 Binance 则专注于通过简化 Web3 复杂性推动大众普及。

每家交易所在资产托管、产品策划和集成深度上都在探索各自的权衡,共同塑造了这一不断演进的 CeDeFi 生态系统的多样化切入点。

3.中心化交易所(CEX)转向 DeFi 的战略驱动因素

3.1 抢占早期代币机会,规避上市风险

第一个原因很直接:CEX 希望优先接触热门代币,但它们无法以足够快的速度将这些代币上线。

大多数新代币现在直接在去中心化交易所(DEX)上发行,在那里无需许可的上市机制和广泛传播的关注度推动了快速的交易量增长。然而,由于法律审查、风险管控或区域合规性等限制,即使 CEX 明确看到用户需求,也往往无法立即上线这些代币。

这种延迟带来了真实的机会成本。交易量流向了像 Uniswap 这样的去中心化平台,CEX 失去了上市费用收入。而更重要的是,用户开始将代币发现和创新与 DEX 联系在一起,而非 CEX 。

通过推出自己的链上产品,CEX 创造了一个折中的解决方案。像 ByReal 和 Binance Alpha 这样的平台充当了半沙盒化的场所:代币可以在不经过正式上市渠道的情况下进行交易,但仍然处于受控且品牌安全的环境中。这使得交易所能够在早期通过兑换费用或代币发行机制变现用户活动,同时保持法律上的距离。交易所提供了访问渠道,但不直接托管或背书这些资产。

这种结构为 CEX 提供了一条参与代币发现的途径,同时避免了触发监管责任。他们既能捕获流动性,创造收入,又能将活动引导回自己的生态系统——同时等待正式的上市审查流程跟上。

3.2 将用户留在链上,避免流失

第二个驱动因素源于用户行为。尽管 DeFi 在代币创新和资本效率方面处于领先地位,但主流用户仍然难以轻松访问。大多数用户不愿手动跨链转移资产、管理钱包、批准智能合约,或支付难以预测的 Gas 费用。尽管存在这些障碍,最具吸引力的机会(如新代币上线交易、收益策略)却越来越多地发生在链上。

CEX(中心化交易所)识别到了这一差距,并通过将 DeFi 访问直接嵌入其平台来作出回应。上述提到的所有 CEX 集成都允许用户通过熟悉的 CEX 界面与链上流动性交互。在许多情况下,交易所完全抽象掉了钱包管理和 Gas 成本,使用户能够像使用 Web2 应用一样轻松地访问 DeFi。

这种方法实现了两个目标。首先,它防止了用户流失。那些可能会转向 DEX(去中心化交易所)的交易者,现在即便使用 DeFi 产品也可以留在 CEX 生态系统中。其次,它增强了平台的防御能力。通过掌控访问层,甚至逐步掌握流动性层,CEX 构建了超越现货交易的网络效应。

随着时间推移,这种方式将转化为平台的用户锁定效应。当用户变得更加成熟时,许多人会寻求跨链路由、收益产品和交易策略。如果 CEX 拥有自己的 DEX 基础设施、Launchpad 层,甚至专属链(如 Coinbase 的 Base),就能确保用户、开发者和流动性都牢牢绑定在其生态系统内。用户活动会被追踪、变现并循环利用,而不会流向第三方协议。

实际上,链上化使 CEX 能够控制用户资金的完整生命周期:从法币入金,到 DeFi 探索,再到最终的代币上市和退出——一切都在一个统一且能带来收入的体系中完成。

4.CeDeFi 的未来之路

大型中心化交易所(CEX)向链上扩展,标志着加密行业演变过程中的一个重要拐点。CEX 不再将 DeFi 视为外部现象,而是开始构建自己的基础设施,或者至少确保直接接入用户层的入口。

4.1 模糊界限:全新交易范式的崛起

随着 CEX 集成链上服务,从用户的角度来看,“交易所”和“协议”之间的界限正变得越来越模糊。一位使用 Bybit 交易链上代币的用户可能根本不会意识到自己是在与去中心化协议还是中心化界面交互。这种融合可能会显著重塑整个行业的流动性架构、产品设计和用户流程。

机构行为也将成为关键观察点,但短期内全面的资本涌入不太可能发生。机构仍然保持谨慎,主要是因为一些风险尚未得到解决:监管的不确定性、智能合约漏洞、代币价格操纵以及不透明的治理机制。

交易所推出链上服务并不能消除这些结构性风险。事实上,一些机构可能会将交易所中介化的 DeFi 访问视为一种新的中介风险层。现实来看,早期的尝试可能主要来自对冲基金和自营交易公司,这些机构会部署小规模资本进行实验。而更为保守的参与者,如养老基金或保险公司,预计在未来几年内仍将保持观望态度。即便他们参与,也可能采取极其谨慎的分配方式——通常不会超过其投资组合的 1-3% 。

在这样的背景下,关于“数十亿美元资本流入”的预测显得过于乐观。更现实的前景是以数亿美元为单位的逐步测试。然而,即便是这些适度的资金流入,也可能在一定程度上增强市场深度并缓解波动性。

4.2 交易所代币的演变角色

随着交易所不断扩展其链上服务,本地交易所代币的功能也将随之演变。持有一定数量的这些代币可能为用户带来链上手续费折扣,或通过质押和流动性激励解锁收益机会。这些变化可能为交易所代币引入新的实用性,同时也带来新的波动性。

目前,Binance 是唯一一家为其本地代币(BNB)提供明确且持续实用性的主要平台,BNB 在多个服务中发挥着积极作用。而大多数其他交易所代币的功能仍然局限于基本的手续费折扣。

随着 CeDeFi 基础设施的成熟,这种现状将发生改变。交易所在运营集成的链上和链下平台时,其本地代币将成为连接这两个领域的纽带。用户可能需要持有交易所代币才能参与质押、Launchpool(启动池),或优先获得新上线项目的早期访问机会——无论是中心化还是去中心化的项目。

这种功能扩展使交易所代币超越了单纯的工具资产,它们将成为垂直整合生态系统中的核心资产。已有代币的交易所可能会显著增强其代币的实用性,而尚未发行代币的交易所可能会考虑推出新代币,以支持与 DeFi 相关的服务。尤其是那些开发自有区块链或差异化 DeFi 层的平台,这种可能性更大。

简而言之,交易所代币正从简单的手续费工具演变为战略性资产,它们在用户留存、协议集成以及跨平台资本流动中将扮演关键角色。

4.3 融合进行时:全新竞争格局

CEX 推动链上服务的扩展不仅仅是一种防御性策略,它体现了对加密生态系统未来的积极押注。交易所不再将 DeFi 视为威胁,而是将其视为一个可以整合甚至吸收的邻近领域。

最可能的情景是融合。主要交易所将越来越多地运营半去中心化网络,而独立的 DeFi 协议可能会发现自己依赖于这些不断壮大的生态系统,甚至被整合其中。最终可能导致权力和流动性的重新分配,CEX 主导的平台将成为 DeFi 活动的引力中心。

这一趋势可能促成一个更加统一的市场结构,在中心化和去中心化环境之间实现流动性的自由流转。用户将能够根据自己的偏好选择信任度、透明度和便利性的组合。竞争格局正在发生变化,而 Bybit 推出的 ByReal 或许正是这种混合未来逐渐成形的早期信号。

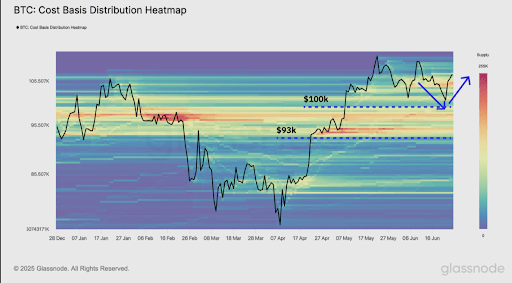

Fading Spot Volumes And Muted Futures Sentiment Threaten To Send Bitcoin Below $99,000 Again

Bitcoin returned to its familiar price range over the week after a dip last weekend brought its pric...

Bitcoin Forms 4-Year Inverse H&S Pattern – Neckline Break Could Send It Parabolic

Bitcoin is showing resilience above the $105,000 mark, holding firm despite ongoing volatility and e...

Breaking: Ripple Drops Its Cross Appeal and Anticipates U.S. SEC to Cooperate

The post Breaking: Ripple Drops Its Cross Appeal and Anticipates U.S. SEC to Cooperate appeared firs...